По мнению валютных аналитиков, вновь образовавшийся дефицит торгового баланса Еврозоны с остальным миром является одной из причин ожидать дальнейшего снижения курса евро.

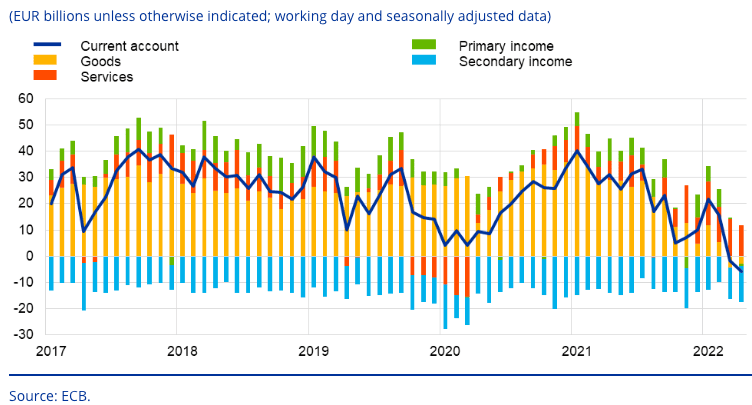

«Слабость платежного баланса Еврозоны реальна: счет текущих операций, который ранее был профицитным, в марте впервые с 2012 года стал дефицитным», — говорит Киран Коушик, валютный стратег LombardOdier.

В понедельник Германия зафиксировала первый месячный дефицит торгового баланса по товарам за более чем 30 лет, стоимость импорта энергоносителей резко возросла, а торговля с Россией и Китаем была нарушена.

Ухудшение торгового дефицита Германии способствует ухудшению состояния счета текущих операций Еврозоны в целом: в апреле блок зафиксировал очередной дефицит счета текущих операций в размере €5,8 млрд.

Это на €1,6BN больше, чем месяцем ранее, и сравнимо с профицитом в €31,1BN, зафиксированным годом ранее.

Ухудшение динамики торговли Еврозоны — «один из самых сильных аргументов в пользу евро», — говорит Вирадж Патель, макро-стратег VandaResearch. «Это структурно иная макросреда для евро. Двойной профицит 00-х годов превратился в двойной дефицит после Ковида».

Проще говоря, дефицит означает, что Германия и весь блок являются чистыми импортерами, что создает фундаментальное давление на евро.

Дефицит возникает на фоне роста цен на энергоносители и падения спроса на промышленные товары Еврозоны в условиях замедления мировой экономики.

«Хотя мы признаем «ястребиный» курс Европейского центрального банка, мы не предполагаем, что приток портфельных инвестиций возобновится быстро или достаточно сильно, чтобы восполнить дефицит текущего счета», — говорит Коушик.

Ковшик и его коллеги из LombardOdier опубликовали свои валютные прогнозы на середину года, которые показывают, что евро, скорее всего, будет снижаться по отношению к доллару, хотя падение до паритета маловероятно.

Ключевым фактором в этом прогнозе является медленный выход Европейского центрального банка из отрицательных процентных ставок.

Хотя более «ястребиный» ЕЦБ, вероятно, выведет депозитную ставку на положительную территорию, он останется относительным отстающим центральным банком на пути нормализации политики. Это оставляет картину для евро слабой, в отличие от периода до 2013 года», — говорит Ковшик.

Ожидается, что ЕЦБ повысит процентные ставки на 25 базисных пунктов в конце этого месяца и последует за этим историческим повышением еще одним в сентябре.

Однако дальнейшее повышение ставок после сентября будет зависеть от степени замедления роста и инфляции в Еврозоне в ближайшие месяцы.

LombardOdier тем временем отмечает, что степень укрепления доллара США, наблюдаемая в настоящее время, беспрецедентна за последние двадцать лет, и простой аргумент средней реверсии предполагает, что доллар достигнет пика и откатится назад.

«Однако исторически сложилось так, что доллар США демонстрировал высокие показатели при наличии трех факторов: глобальной инфляции свыше 5% в год, замедления глобального роста и ужесточения политики центральных банков. Последний раз такое происходило в 1980-х годах», — говорит Коушик.

«Учитывая текущий глобальный макроэкономический ландшафт, характеризующийся слабым ростом и повышенной инфляцией, длинные позиции по доллару США имеют смысл в контексте портфеля, считает LombardOdier.

LombardOdier сохраняет 12-месячный прогнозный показатель на уровне 1,02 доллара США против евро.