После весенней горячки, закончившейся глобальной распродажей всех индексов и медвежьим разворотом, многие розничные трейдеры вновь попытались вернуться в игру. Однако не успел разогнаться S&P 500, как новый удар со стороны рынка мем-акций принес быкам новые потери. Тем не менее опрос показал, что трейдеры не готовы идти на поводу у медвежьего тренда.

Розничные трейдеры спасли рынки, оставив сделки открытыми в самые сложные времена

Как отмечают аналитики, в этот раз пострадала в основном достаточно большая армия «мама-папа» инвесторов, то есть трейдеров с небольшим опытом торговли и без крепкой образовательной базы.

На Уолл-стрит заговорили об этом типе инвесторов, когда пытались объяснить июльский рост криптовалют. Теперь их подозревают в провокации последнего глобального всплеска американских индексов.

На мой взгляд, это если отражает реальное положение вещей, то лишь частично.

Да, нельзя не согласиться, что база розничных инвесторов резко изменилась за последние годы, особенно после пандемии COVID-19. Расцвет социальных сетей (привет, Reddit), а также сайтов и приложений для онлайн-торговли привел к появлению более молодых и неплохо разбирающихся в рынке людей, которые дополняют более традиционных пожилых инвесторов, ежемесячно вносящих взносы в свои пенсионные фонды.

Эту армию трейдеров если и можно заподозрить в наивности, то после последних двух крайне волатильных лет торговли, они явно набрались опыта, и не торопятся расставаться с деньгами.

Аналитики с Уолл-стрит рисуют нам портрет непостоянного, спекулятивного внутридневного трейдера, который просто хочет быстро заработать, особенно на более рискованных и сложных частях финансовых рынков, таких как криптовалюты.

В какой-то степени это верно, не будем отрицать очевидное. В том числе это прямое следствие всплеска ликвидности на финансовых рынках после пандемии, который Федеральная резервная система сейчас пытается обратить вспять. И все же исследования показывают, что розничные инвесторы оказались не так просты, как могло показаться институциональным инвесторам.

Так, опрос 1000 розничных инвесторов в США, проведенный платформой социальных инвестиций eToro в июне, когда рынок находился в медвежьем пике, показал, что 80% из них покупают или продают активы ежемесячно или реже.

На момент опроса около 65% респондентов держали свои инвестиции, 29% держали и покупали больше, и только 6% продали. Эти цифры дают нам совершенно другую картину происходящего в мелких сделках.

Согласно традиционной школе инвестирования считается, что молодые инвесторы с меньшей вероятностью сохранят свои инвестиции. Тем не менее 42% инвесторов в возрасте от 18 до 34 лет сделали именно это, а 43% держали и покупали больше. Продано всего 15% от общего объема.

Обычно розничные инвесторы опаздывают на пик выгодных сделок и выходят из них последними и с сильнейшим похмельем. Многие из них потеряли некоторый запас прочности чуть раньше в этом году, когда индекс S&P 500 (.SPX) показал наихудшие показатели за первое полугодие более чем за полвека.

Конечно, можно подумать, что розничные инвесторы, вообще говоря, не самые искушенные или проворные, и что они, вероятно, понесли огромные убытки, поскольку рынок месяцами подряд шел против них. Но если бы они сдались и продали их, крах рынка мог быть еще хуже.

И что еще важнее, согласно данным этого опроса, они никуда, собственно, и не уходили. Они держали свои позиции в сделках, не позволяя рынку рухнуть еще больше. И это впечатляет.

Поэтому акулы Уолл-стрит сразу заподозрили этих торопыг в том, что именно они теперь тянут рынки вверх. Только на этой неделе розничные инвесторы вновь были сбиты с толку резкими колебаниями в акциях розничного продавца товаров для дома Bed Bath & Beyond. Акции мемов взлетели более чем на 130% в начале недели, но упали на 20% в четверг и на 40% в начале торгов в пятницу. Случилось это после того, как миллиардер Райан Коэн внезапно продал свою долю в находящемся в затруднительном положении ритейлере Bed Bath & Beyond — всего через несколько дней после того, как он занял бычью позицию по опционам в акциях.

Самому Коэну сделка может принести от 55 до 60 млн долларов. А вот трейдерам, поторопившемся вложить средства в популярные вновь фонды, не поздоровилось.

Не поздоровилось и другим мем-компаниям. Фавориты розничной торговли GameStop и AMC Entertainment продолжили падение в пятницу, оставив позади большую часть своей недельной прибыли. GameStop и AMC Entertainment потеряли от 4% до 6%. Фирма электронной коммерции Vinco Ventures упала на 17%. Интересно, что Коэну принадлежит также доля в GameStop.

И все же, несмотря на текущее падение, объемы покупок BBBY и колл-опционов розничными инвесторами выросли более чем в 70 раз по сравнению со средним показателем за все время, а текущие пятидневные чистые покупки выросли до 188 миллионов долларов в среду.

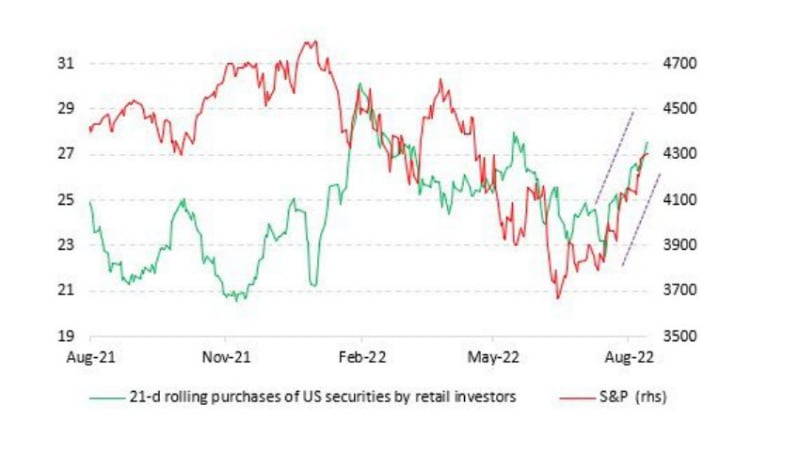

Тем не менее рынок все еще находится на позитивной волне: отойдите от акций мемов и взгляните в сторону корифеев: S&P 500 и Nasdaq Composite отскочили почти на 20% и 25% соответственно от своих минимумов в середине июня. Безусловно, этому способствовал сильный рост покупок розничных инвесторов, которые в настоящее время составляют в среднем 1,36 миллиарда долларов в день, а скользящая средняя за 21 день превышает 27 миллиардов долларов.

Более того, данные показывают, что розничные инвесторы оставались активными покупателями на протяжении всего январско-июньского спада на рынке. Да, летом 21-дневная скользящая средняя упала до 23 миллиардов долларов, но это все еще заметно выше минимума конца прошлого года, составлявшего около 21 миллиарда долларов.

О чем это нам говорит? О том что рынки не хотят принимать реальность медвежьего спада, предпочитая удерживать позиции и ставить на быков, как только появляется малейшая возможность для роста.

Согласно технических данным медвежий спад уже перешел в зрелую стадию. Так, аналитики Citi выявили 22 ралли медвежьего рынка с 1920-х годов, продолжительностью от двух до 128 торговых дней и размером от 11% до 47%. Таких эпизодов было три с 2001 по 2002 год, четыре — в период 2008-2009 годов, и два в этом году.

Однако я хочу вас предостеречь. Влияние розничных трейдеров на рынки является во многом сезонным. Сейчас август, когда ликвидность низка, а крупные инвесткомпании обычно распускают персонал в отпуска, так что это мертвый сезон… и возможности для розничных быков, которые усилили благодаря этому фактору свое влияние. В конце августа – начале сентября рынок крупных инвесторов оживится, и игра пойдет по другим правилам.

Реальная экономика не спешит восстанавливаться, в Китае рецессия машет красным флагом, конфликт на Украине затягивается, а коронавирус обещает нам свеженький штамм в этом сезоне. Так что оснований для оптимизма не так уж много. С учетом этого, можно ожидать достаточно тяжелый осенне-зимний сезон, и для трейдеров в том числе.

Мы подготовили кое-что особенное по этой теме

Наш аналитик Михаил Макаров внимательно следит за всем происходящим на валютном рынке и еженедельно предоставляет свой взгляд на возможные варианты развития ситуации.

Его вебинар “Торговый план на неделю” – это отличная возможность получить детальное описание общей картины рынка, анализ важных новостей последнего времени и, конечно, анонс ожидаемых событий.

Не упустите ее – регистрируйтесь прямо сейчас на ближайший вебинар!

Зарегистрироваться

*Представленный анализ рынка носит информативный характер и не является руководством к совершению сделки.